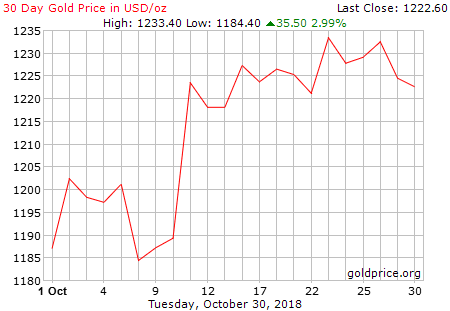

O víkendu budeme svědky jednoho z nejdůležitějších setkání představitelů skupiny G20. Pravděpodobně zasáhne i cenu drahých kovů. O co půjde?

Středobodem jednání bude setkání nejvyšších představitelů Spojených států a Číny. Jednat se bude o probíhajících obchodních sporech mezi oběma zeměmi. Nezbývá než doufat, že tyto spory nepřerostou ve skutečnou obchodní válku. Přesně tím pohrozil D. Trump, když prohlásil, že pokud nedojde k dohodě, uvalí od ledna cla i na zbylý import z Číny. Takovou válku by pravděpodobně více „odskákala“ Čína.

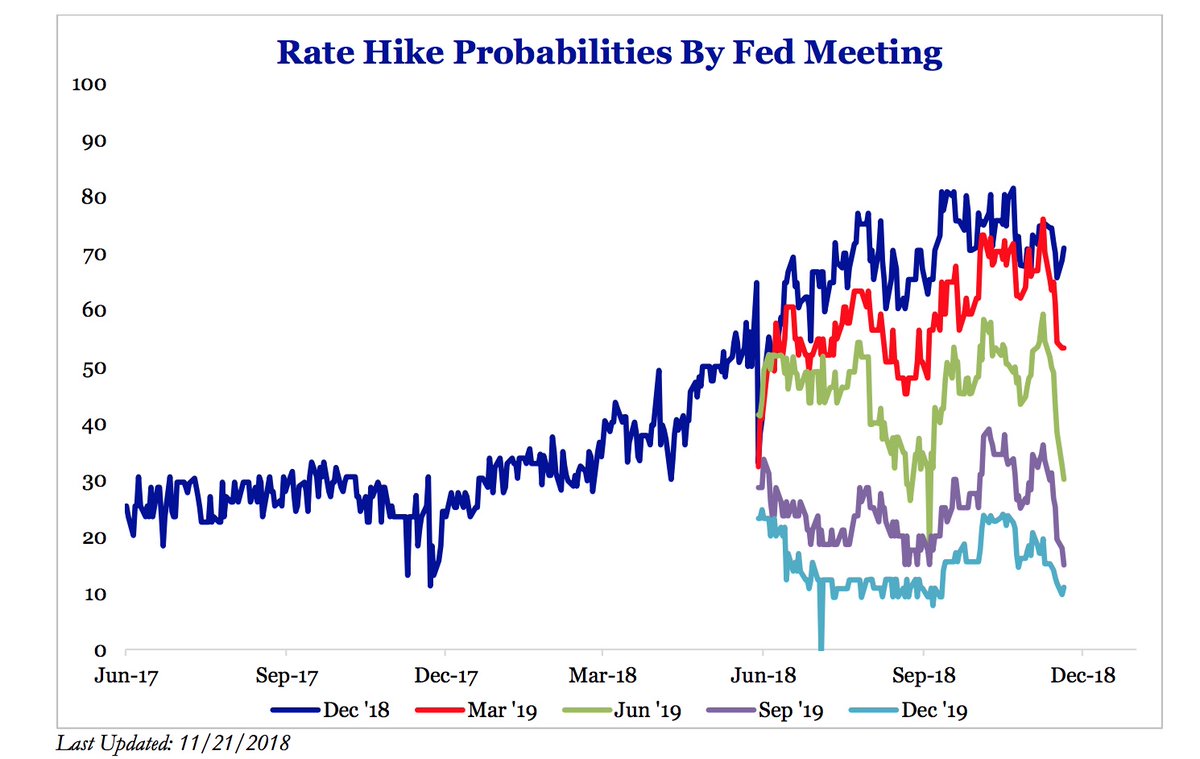

Proto komuniké bude studováno slovo od slova (podobě jako v případě Fedu). Jakýkoliv byť jen náznak přiblížení se dohodě bude nepochybně vítán a nejspíše by se to projevilo na pondělních finančních trzích. Tvrdá nedohoda by nepříznivě zasáhla globální finanční trhy, dolar by nejspíše šel nahoru. Se všemi z toho vyplývajícími důsledky.

Na závěr opět připomínám, že se blíží rozesílání kovů naspořených na vašich Stříbrných účtech (poslední nákup je za dveřmi) tak, abyste naspořené mince a slitky drželi ve svých rukou ještě před Vánoci. Proto žádáme všechny o kontrolu zasílacích adres a jejich případnou opravu – výzvu ke kontrole byste měli v minulých dnech obdržet emailem. Těm, co již reagovali a nahlásili změny nebo potvrdili adresy děkujeme za spolupráci.