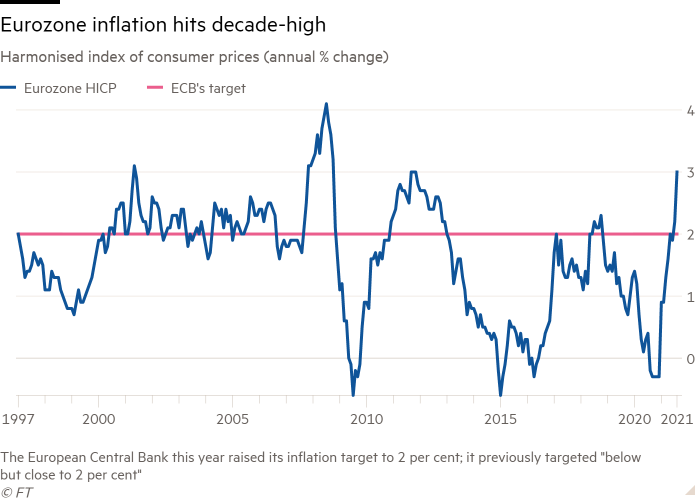

Minulý týden jsme se věnovali inflaci v zemích eurozóny, která se dostala na desetileté maximum, německá inflace ve výši 3,4 procenta je rekord od nastartování finanční krize v roce 2008 a rovná se inflaci v České republice.

Nedávno to bylo oznámeno jako velké překvapení, ale Němci její riziko vnímali. Za první pololetí nakoupili více než 90 tun zlata, což představuje maximum od finanční krize v roce 2009. Ve srovnání s prvním pololetím loňského roku činil růst 35 %, průměrný růst zbytku světa činil 20 %.

S inflací mají své zkušenosti z 20. let minulého století. Takové inflace se samozřejmě bát nemusí, ale s tím, že se na zvýšené úrovni „dočasně“ udrží, musí počítat.

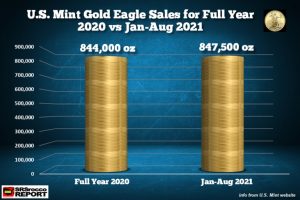

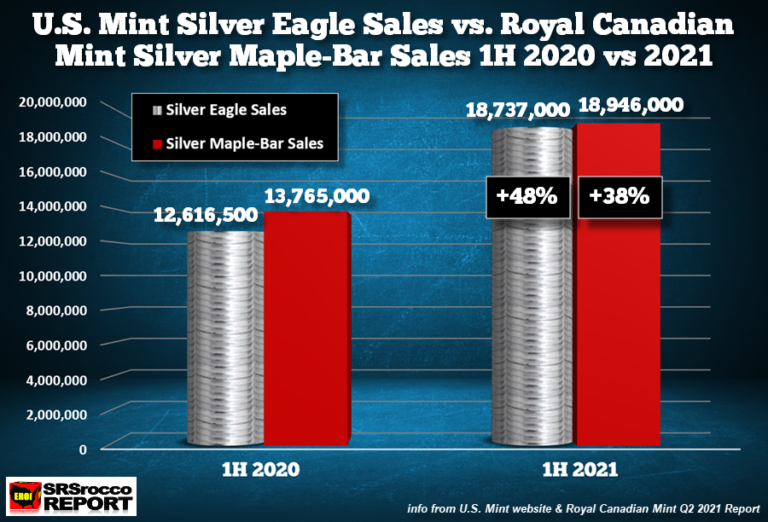

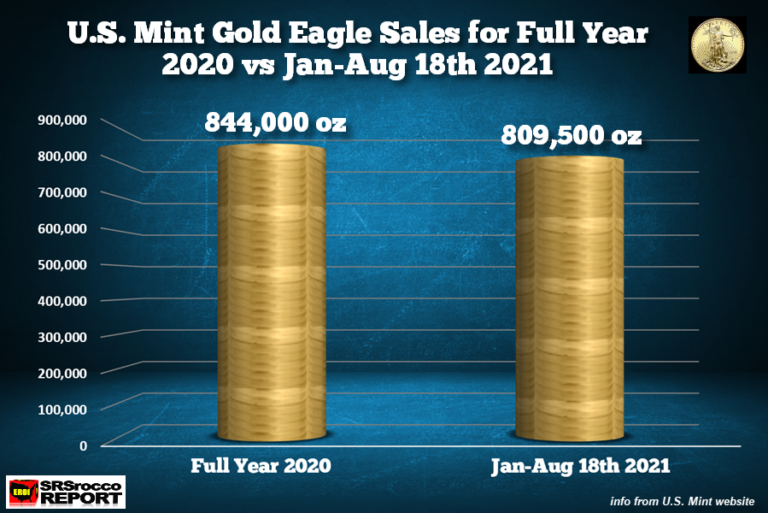

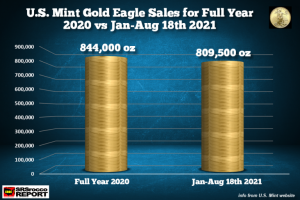

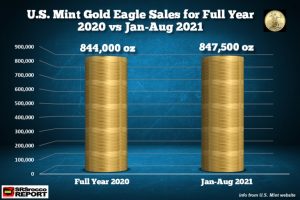

Pro investory hledající zajištění je klíčové jeho fyzické držení, ne ETF. Uvědomují si to drobní investoři a nejen v Německu. Velcí investoři preferují stouncové či vetší investiční slitky, u menších investorů jsou jedním z oblíbených investičních nástrojů mince Gold Eagle. Výsledkem zájmu o ně je, že letošní prodej Gold Eagle již překonal prodej celého roku 2020.

Hranice 1 milion v letošním roce by měla být dosažena během září, nejpozději října a Němci s tím jistě pomohou. ?