Inflace v USA činí 2,7 % a stabilizuje se nad 2% cílem. Co to znamená pro investory

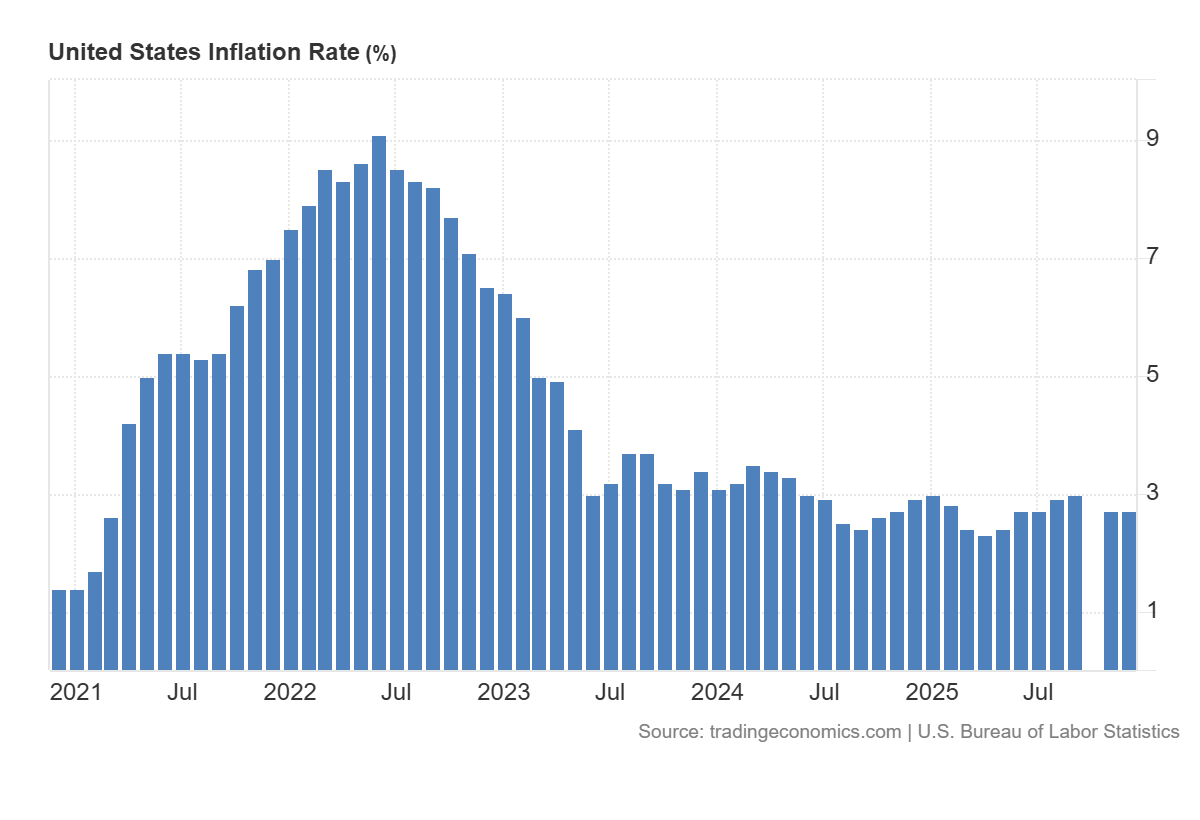

Inflace ve Spojených státech i na začátku roku 2026 zůstává jedním z klíčových fundamentů investičního prostředí. Nejnovější data potvrzují, že spotřebitelský cenový index činí 2,7 % a stabilizoval se nad 2% hranicí, přičemž jádrová inflace činící 2,6 % zůstává zvýšená zejména v oblasti služeb a bydlení. Na první pohled tak inflace působí relativně umírněně, při bližším pohledu však ukazuje na strukturální charakter cenových tlaků, které nejsou snadno řešitelné krátkodobými zásahy měnové politiky. Zde je graf. Říjen ke bez údajů, protože 2,7 % zveřejněných v době uzavřených státních úřadů není považováno z oficiální údaj.

Za průměrným inflačním číslem se skrývá výrazně nerovnoměrný vývoj jednotlivých položek spotřebního koše. Potraviny, nájemné, zdravotní péče a další služby rostou tempem, které domácnosti vnímají mnohem citlivěji než celkový index. Právě tento rozdíl mezi „oficiální inflací“ a reálnou zkušeností spotřebitelů vede k tomu, že inflace zůstává ekonomicky i politicky velmi živým tématem, přestože se pohybuje výrazně níže než před pár lety.

Zásadní posun však Fed nadále formálně deklaruje inflační cíl ve výši 2 %, avšak jeho praktické kroky i komunikace naznačují výrazně vyšší toleranci k inflaci nad touto úrovní. V posledních měsících se proto stále častěji objevují názory, že Fed v tichosti přijal inflaci blízkou 3 % jako nový praktický standard, aniž by tuto změnu oficiálně oznámil.

Nejde o formální revizi inflačního cíle, ale o posun v reakční funkci měnové politiky. Inflace kolem 2,5–3 % přestává být považována za problém, pokud je stabilní, neakceleruje a nepřelévá se do mzdově-inflační spirály. Fed tak zjevně klade větší důraz na celkovou stabilitu ekonomiky, trhu práce a finančního systému než na striktní návrat inflace přesně k 2 % za cenu výrazného zpomalení ekonomiky.

Tento přístup má zásadní důsledky. Znamená, že i při relativně vysokých nominálních sazbách zůstávají reálné úrokové sazby nízké, případně jen mírně kladné. Pro držitele hotovosti a konzervativních úspor to vytváří prostředí, ve kterém kupní síla peněz dlouhodobě klesá, aniž by to bylo na první pohled patrné z oficiálních statistik. Inflace se tak stává spíše „tichým nákladem“ než akutní krizí.

Pro investory to představuje nový režim, na který je nutné reagovat změnou uvažování. Nejde o návrat do světa nízké inflace a levných peněz, ale ani o scénář nekontrolovaného cenového růstu. Jde o prostředí vyšší tolerance k inflaci, ve kterém centrální banka není ochotna ji agresivně potlačit, pokud zůstává relativně ukotvená. To zvyšuje význam aktiv, která nejsou závislá na měnové politice a nepředstavují závazek žádné protistrany.

Zlato a stříbro v tomto kontextu nefungují jako spekulace na krátkodobý vývoj inflace, ale jako ochrana proti dlouhodobému znehodnocování měny v prostředí, kde je vyšší inflace de facto akceptována. Pokud se skutečně potvrzuje, že hranice „akceptovatelné inflace“ se v praxi posunula blíže ke 3 %, pak se role fyzických drahých kovů v portfoliích dlouhodobých investorů stává opět relevantnější.

Současná inflace v USA tak není epizodou, která by měla rychle odeznít, ale potvrzením nového normálu. Klíčovou otázkou není, zda inflace krátkodobě klesne k 2,4 nebo vzroste k 2,9 %, ale zda zůstane stabilní a předvídatelná – a zda centrální banky budou ochotny ji skutečně znovu stlačit níže.

Právě tato nejistota je jedním z hlavních argumentů, proč se investoři znovu obracejí k aktivům, jejichž hodnota nestojí na měnovém slibu. Zlato a stříbro jsem mezi nimi.

Zpět na články

Nejnovější články

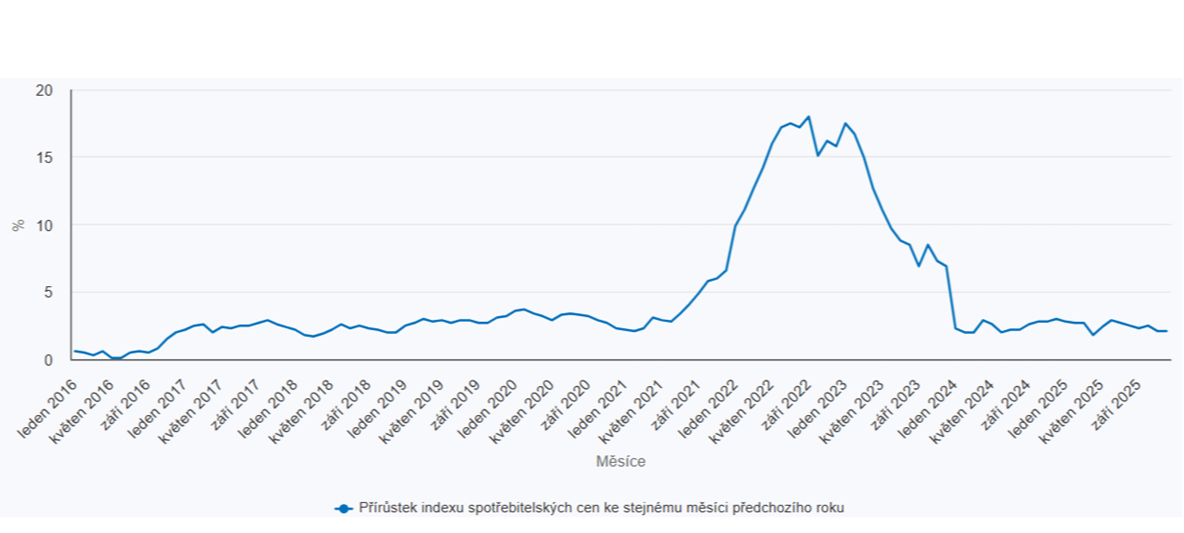

Inflace v ČR se uklidnila, ale „tvrdé jádro“ zůstává

15. 1. 2026 - Autor: Jan Dvořák

Český statistický úřad 13. ledna 2026 potvrdil, že meziroční inflace v prosinci 2025 zůstala ... číst dále

Zlato a stříbro čeká lednová zkouška: indexové převažování může krátkodobě „zatlačit“ na cenu

12. 1. 2026 - Autor: Jan Dvořák

Na začátku roku 2026 se trh s drahými kovy opět dostává do centra pozornosti investorů ... číst dále

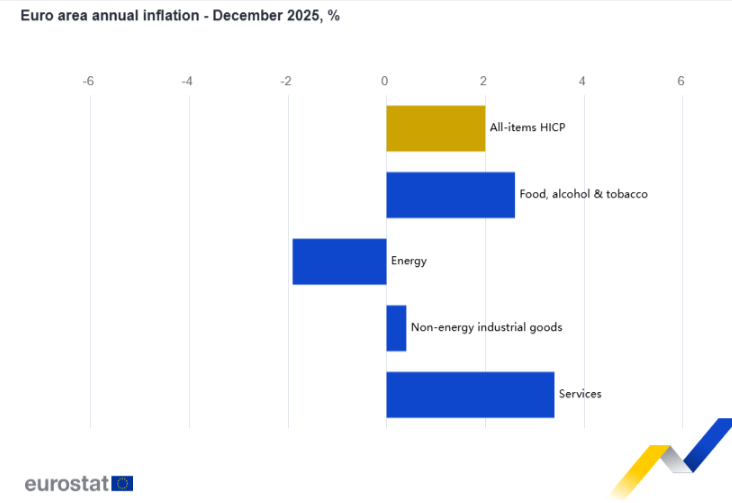

Inflace v eurozóně v prosinci 2025: Stabilizace na cíli ECB

8. 1. 2026 - Autor: Jan Dvořák

Inflace v eurozóně se na konci roku 2025 vrátila přesně na 2% cíl ECB. ... číst dále

Zlato a stříbro v roce 2025: změna režimu, výrazné snížení poměru a cena za volatilitu

5. 1. 2026 - Autor: Jan Dvořák

Rok 2025 nebyl pro trh drahých kovů „běžným růstovým rokem“, ale představoval zásadní změnu ... číst dále

Rok 2026 ve čtvrtek začíná – všechno nejlepší

31. 12. 2025 - Autor: Jan Dvořák

Milí přátelé, vážení klienti a obchodní partneři, děkujeme Vám za přízeň a přejeme jen ... číst dále

Silverum!

Certifikace

Spolupracujeme